- · 《轻工机械》投稿方式[06/01]

- · 《轻工机械》期刊栏目设[06/01]

- · 轻工机械版面费是多少[06/01]

投资者需要寻找阻力最小的方向:通胀(3)

作者:网站采编关键词:

摘要:3. 估值-盈利匹配度:成长与小盘风格继续“还债”,价值仍被低估 3.1 席勒指标:CAPE(周期调整市盈率) 4月A股主要宽基和风格指数的CAPE悉数下行。 从主

3. 估值-盈利匹配度:成长与小盘风格继续“还债”,价值仍被低估

3.1 席勒指标:CAPE(周期调整市盈率)

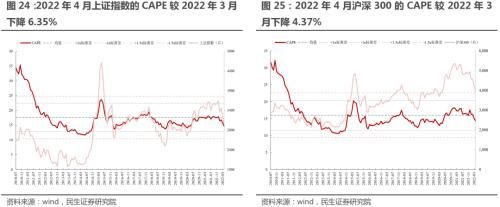

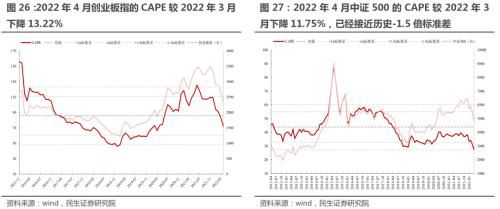

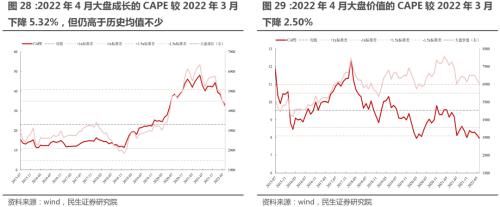

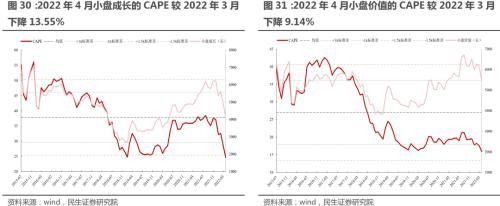

4月A股主要宽基和风格指数的CAPE悉数下行。从主要宽基指数来看,CAPE都已经位于历史均值以下,尤其是中证500已经接近历史-1.5倍标准差,创下2012年以来的最低值。从风格来看,成长风格类指数的CAPE下降较大,大盘成长、创业板指、小盘成长的CAPE较3月分别下降5.32%、13.22%和13.55%;价值风格指数的CAPE下降幅度较小,大盘价值、小盘价值的CAPE较3月分别下降2.50%和9.14%。目前仅有大盘成长的CAPE还在均值以上。

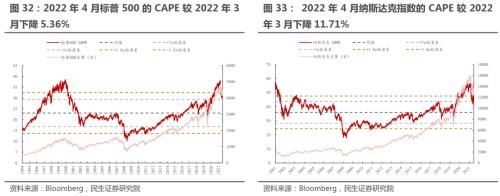

4月美股主要宽基指数的CAPE均有所下行:标普500指数、纳斯达克指数的CAPE较3月分别下降5.36%和11.71%;标普500指数的CAPE仍处于历史+1倍标准差上方,纳斯达克指数的CAPE已回落至历史均值与+1倍标准差之间。

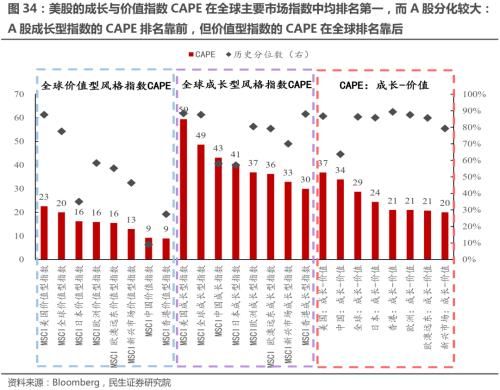

从全球主要市场风格指数的CAPE来看,美股的成长与价值指数CAPE在全球主要市场指数中均排名第一,而A股分化较大:A股成长指数的CAPE排名靠前(仅次于美国),但价值指数的CAPE在全球排名靠后(绝对值与港股相当,分位数最低)。主要市场的成长与价值之间的CAPE之差均处于历史较高分位数。

3.2 收益率-ROE:成长与小盘风格大幅“还债”

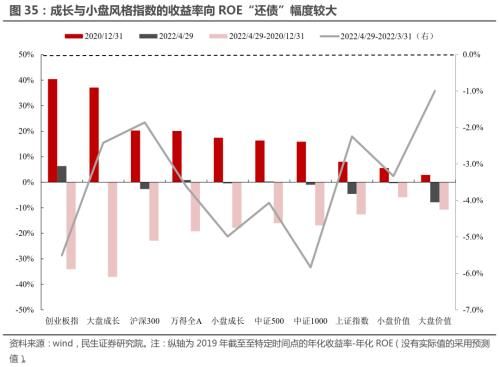

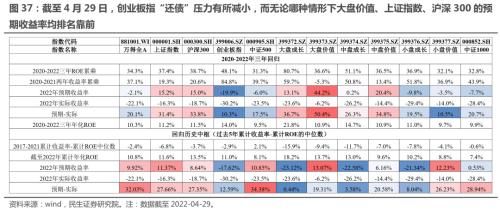

从估值与盈利的匹配度来看,当前主要宽基和风格指数的收益率与ROE的差异程度相较于2020年底时已大幅下降:2021年以来“还债”最多的指数是大盘成长与创业板指,大盘成长几乎已经回吐了2020年以来的全部估值扩张。

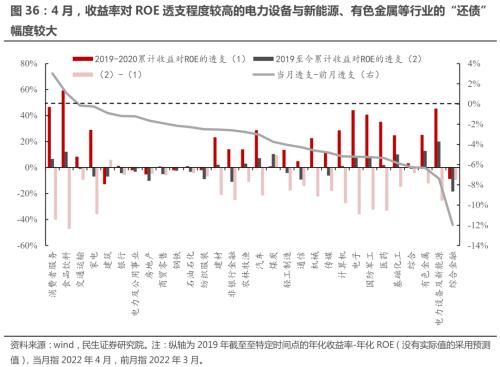

当月来看,4月小盘风格与成长风格指数收益率向ROE“还债”的幅度较大;而大盘价值指数、上证指数和沪深300指数的收益率落后ROE的幅度反而在扩大。对于行业而言,收益率对ROE透支程度较高的电力设备与新能源、有色金属等行业的“还债”幅度较大。如果我们假设2020-2022三年收益率向ROE回归以及2022年的累计年化收益率-累计年化ROE回归到过去合理的历史中枢的情形,那么:无论在哪种情形下,创业板指在2022年的预期收益率均排名靠后(但“还债”压力也明显相较之前减弱);而大盘价值、上证指数和沪深300的预期收益率均排名靠前。

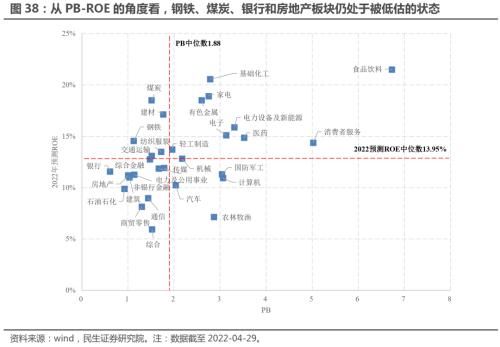

3.3 PB-ROE:金融/大部分周期行业仍处于被低估状态

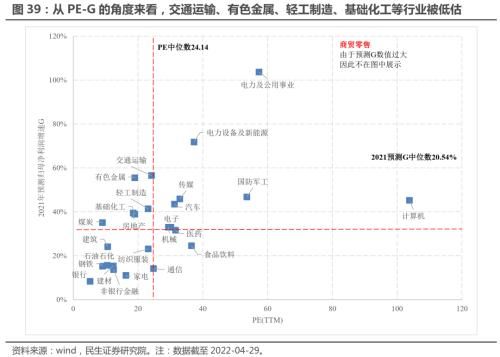

3.4 PE-G:交通运输、有色金属、轻工制造等行业被低估

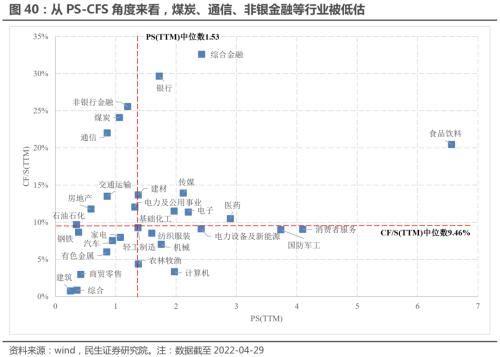

3.5 PS-CFS:煤炭、通信、非银金融等行业被低估

4. 关键市场特征指标:波动率抬升,自由流通市值/M2继续下降

4.1 市场特征指标一:上涨个股占比下降,分化程度上升

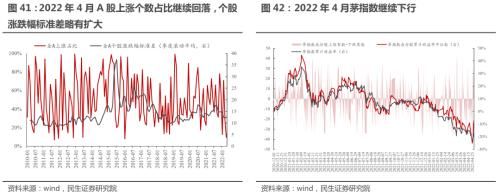

2022年4月A股上涨个股数占比大幅下降,接近历史最低值:全部A股月度区间收益率为正的个股占比不足10%。同时个股涨跌幅的标准差略有上行。茅指数4月继续下行,如果以2020年12月为起始点进行计算,当前茅指数的累计收益率已接近-17.5%。

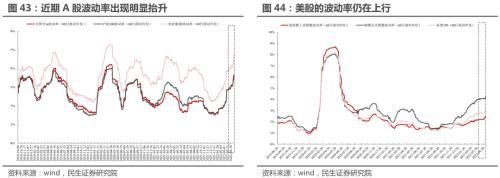

4.2 市场特征指标二:波动率,A股与美股均在抬升

4.3 市场特征指标三:自由流通市值/M2继续下行

如果假设2022年4月的M2同比增速与2022年3月持平,则截至4月29日全A的自由流通市值/M2将较上一期下降125个BP至13.29%,这意味着4月A股自由流通市值的扩张速度继续放缓,两者之比在3月重回15%以下后继续回落。市场在近两个月大幅回撤之下消化了此前过快扩张的估值,但在企稳寻底的过程中结构分化仍然重要。从一定意义上部分估值仍较高的中下游板块考虑到未来通胀环境带来的压制,潜在盈利可能下行,当下仍不具有足够的安全边际。

文章来源:《轻工机械》 网址: http://www.qgjxzz.cn/zonghexinwen/2022/0508/488.html