- · 《轻工机械》投稿方式[06/01]

- · 《轻工机械》期刊栏目设[06/01]

- · 轻工机械版面费是多少[06/01]

投资者需要寻找阻力最小的方向:通胀(2)

作者:网站采编关键词:

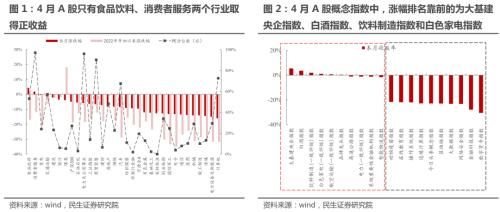

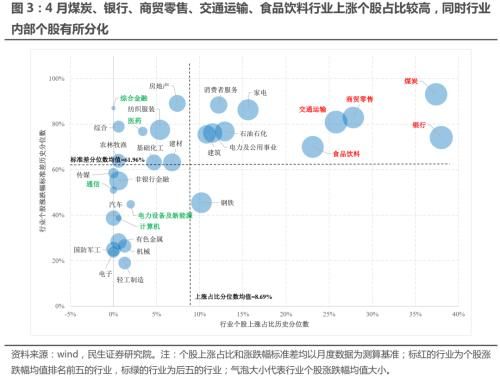

摘要:进一步地,我们观测了2022年3月和2022年4月A股各行业内部上涨个股占比历史分位数的变化及个股涨跌幅标准差历史分位数的分布(月度涨跌幅), 发现20

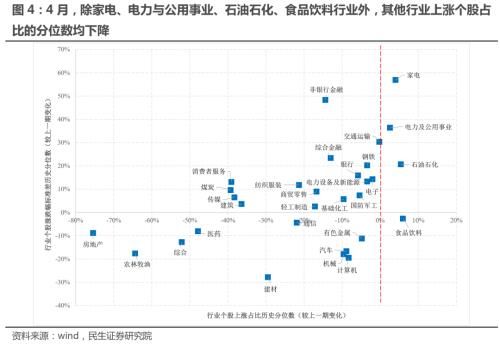

进一步地,我们观测了2022年3月和2022年4月A股各行业内部上涨个股占比历史分位数的变化及个股涨跌幅标准差历史分位数的分布(月度涨跌幅),发现2022年4月绝大多数行业个股上涨占比历史分位数较2022年3月均在下降,多数行业内部个股的分化程度有所上升:

(1)从静态的视角来看,4月个股上涨占比历史分位数较高的行业包括煤炭、银行、商贸零售、交通运输、食品饮料等行业,这些行业内部个股的涨跌幅分化程度差异较大。而计算机、通信、电力设备及新能源等科技板块相关行业上涨个股占比历史分位数排名相对靠后,同时这些行业内部个股的涨跌幅标准差也处于历史较低分位数。

(2)从动态的视角来看,2022年4月相较于2022年3月而言,除家电、电力及公用事业、石油石化、食品饮料行业外,其他所有行业的个股的上涨占比历史分位数均在下降,其中房地产、农林牧渔、综合、医药等行业下降幅度最大,且行业内个股分化有所收敛。此外,大多数行业内部的个股涨跌幅标准差历史分位数有所上行,其中家电、非银行金融、电力及公用事业行业内个股表现的差异明显扩大,而建材、计算机、机械等行业内的个股分化大幅收敛。

1.2 4月美股表现:整体回调,必选消费一枝独秀

4月美股波动再度放大,出现大幅回调,核心原因在于持续高通胀、货币政策收紧预期以及经济衰退预期带来的影响。通胀方面,美国3月CPI当月同比达8.5%,继续创40年来新高。货币政策方面,4月6日公布的美联储3月的会议纪要显示,如果通胀持续保持高位,未来FOMC会议上可能会一次性加息50bp;此后圣路易斯联储主席布拉德更是表示美联储加息75bp是可以考虑的选项。经济增长方面,美国一季度GDP环比折年率为-1.4%,大幅低于预期,加大市场对于衰退的担忧。从板块表现来看,在上述宏观环境下,必选消费板块一枝独秀;其他板块均出现下行,其中能源、材料、房地产板块更具韧性,而通讯、可选消费、信息技术、金融行业跌幅居前。美国ETF中做多能源、做空互联网、生物科技、金融的ETF涨幅居前,而做多科技板块的ETF跌幅居前。

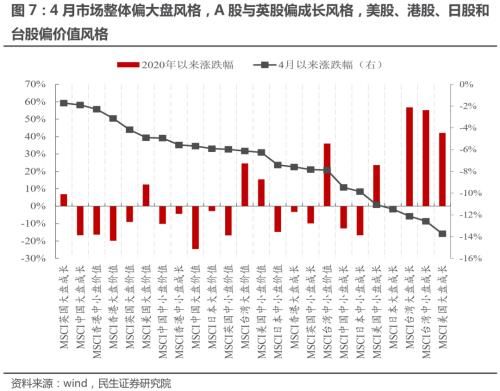

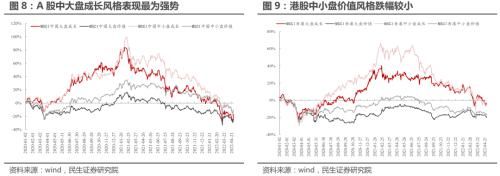

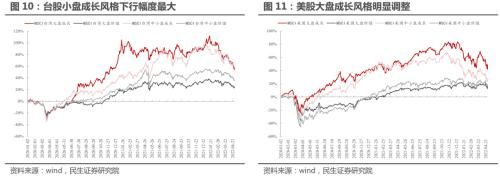

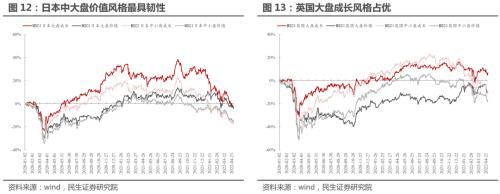

1.3 全球主要市场风格指数的表现:大盘风格占优

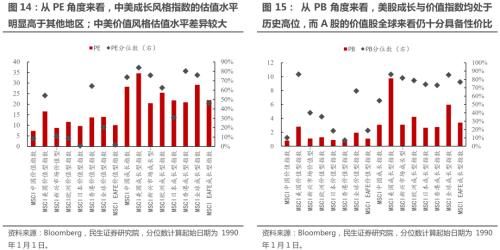

便宜的价值股。从风格上看,在MSCI风格指数的口径下,4月全球市场整体偏大盘风格,但是在成长/价值的风格特征上出现明显分化:A股、英股的大盘股更偏成长风格,而小盘股更偏价值风格;美股、港股、日股和台股则明显是价值风格占优。全球整体来看价值风格占优,中国仍拥有全球最便宜的价值股。

通过比较全球各主要市场成长风格指数与价值风格指数的估值水平与分位数,我们发现:目前成长风格指数的PE与PB绝对值、历史分位数均高于价值风格指数,尤其是A股与美股的成长风格指数,估值水平明显高于其他地区;此外,中美价值风格估值水平差异较大,A股的价值股在全球来看仍十分具备性价比。

2. 股债风险溢价:A股上升,美股、港股下降

2.1万得全A风险溢价上升,标普500/港股风险溢价下降

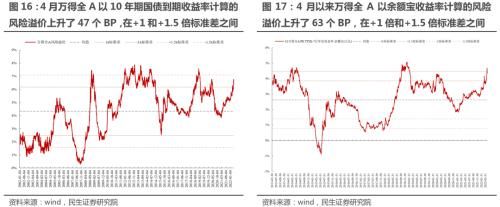

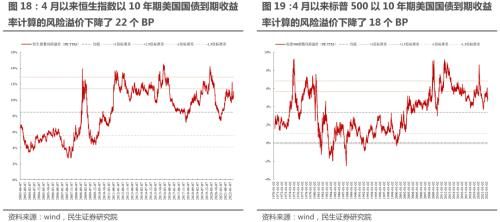

4月以来以10年期中债国债到期收益率计算的万得全A风险溢价上升了47个BP(股票相较于债券的性价比在上升),以7天余额宝年化收益率计算的万得全A风险溢价上升63个BP,均已经超过了历史+1倍标准差,而后者甚至曾超过历史+1.5倍标准差,也超过了2020年3月疫情爆发时的水平;以10年期美国国债到期收益率计算的恒生指数风险溢价下降22个BP,标普500指数的风险溢价下降18个BP(股票相较于债券的性价比在下降)。

2.2 格雷厄姆股债比:A股上升、美股下降

4月以来万得全A的格雷厄姆股债比上升了96个BP(股票相对于AAA企业债的性价比上升),突破了历史+1.5倍标准差,接近2020年3月疫情爆发时的水平,而已经超过2018年年底的水平。标普500的格雷厄姆股债比下降了83个BP(股票相对于AAA企业的性价比下降)。

文章来源:《轻工机械》 网址: http://www.qgjxzz.cn/zonghexinwen/2022/0508/488.html